El SAT publicó la modificación a la regla 2.12.12, la cual especifica el procedimiento para

También aplica al procedimiento para aclarar las multas e infracciones que tengan que ver con el articulo 78 y 79 del CFF.

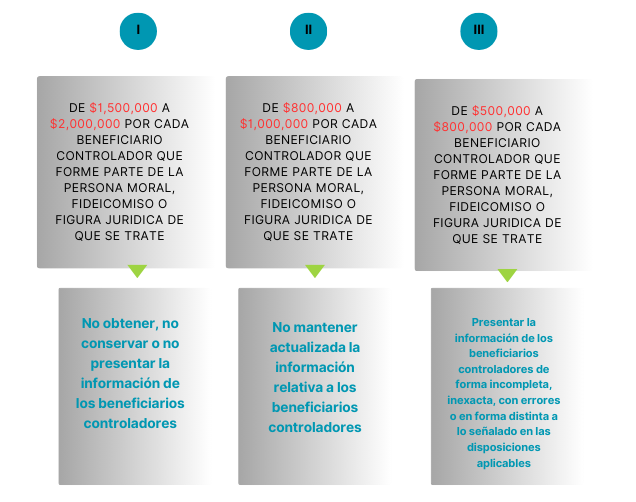

Con este nuevo procedimiento se podrá aclarar las posibles infracciones que tengan que ver son el articulo 81 de Código Fiscal de la Federación. Aplicara para aclarar las siguientes infracciones:

- No presentar las declaraciones, las solicitudes, los avisos o las constancias que exijan las disposiciones fiscales, o no hacerlo a través de los medios electrónicos que señale la Secretaría de Hacienda y Crédito Público o presentarlos a requerimiento de las autoridades fiscales. No cumplir los requerimientos de las autoridades fiscales para presentar alguno de los documentos o medios electrónicos a que se refiere esta fracción, o cumplirlos fuera de los plazos señalados en los mismos.

- Presentar las declaraciones, las solicitudes, los avisos, o expedir constancias, incompletos, con errores o en forma distinta a lo señalado por las disposiciones fiscales, o bien cuando se presenten con dichas irregularidades, las declaraciones o los avisos en medios electrónicos. Lo anterior no será aplicable tratándose de la presentación de la solicitud de inscripción al Registro Federal de Contribuyentes.

- No presentar aviso de cambio de domicilio o presentarlo fuera de los plazos que señale el Reglamento de este Código, salvo cuando la presentación se efectúe en forma espontánea.

Procedimiento para realizar aclaraciones a que se refiere el artículo 33-A del CFF

Lo publicado en la pagina del SAT, respecto a la modificación de la regla 2.12.12. de la Resolución Miscelánea Fiscal para 2017:

2.12.12. Para efectos del artículo 33-A, primer párrafo del CFF, los contribuyentes podrán, por única ocasión, realizar solicitudes de aclaración respecto de cada una de las siguientes resoluciones:

A. En la que se haga efectiva al contribuyente una cantidad igual al monto mayor que hubiera determinado a su cargo en cualquiera de las seis últimas declaraciones, en términos del artículo 41, párrafo primero, fracción II del CFF, siempre que:

I. Presenten su solicitud de aclaración conforme a lo señalado en la ficha de trámite 253/CFF “Solicitud de aclaración de las resoluciones que procedan en términos del artículo 41, fracción II del CFF”, contenida en el Anexo 1-A.

II. La solicitud se presente después de que surta efectos la notificación de la resolución.

III. En caso de que se hubiera iniciado el procedimiento administrativo de ejecución, no se haya notificado el avalúo.

IV. La finalidad de la solicitud sea someter a consideración del Titular de la Unidad Administrativa que emitió la resolución, que la declaración provisional fue presentada previo a la notificación de la resolución por la cual se solicita la aclaración.

El Titular de la Unidad Administrativa que determinó el crédito fiscal analizará si la declaración de que se trate fue presentada previo a la notificación de la resolución por la cual se solicita la aclaración, emitiendo la respuesta a través del Portal del SAT, vía caso saC.

La autoridad contará con un plazo de seis días para emitir la respuesta que recaiga a la aclaración, contados a partir de que reciba la solicitud de aclaración.

B. En la que se determine un crédito fiscal, siempre que:

I. Presenten la información y documentación a que se refiere la ficha de trámite 254/CFF “Solicitud de aclaración de créditos fiscales firmes ante las autoridades fiscales”, contenida en el Anexo 1-A.

II. Respecto a la resolución en la que se determine el crédito fiscal se cumpla con lo siguiente:

- a) Se encuentre firme y haya sido emitida con motivo del ejercicio de las facultades de comprobación a que se refiere el artículo 42, fracciones II, III o IX del CFF.

- b) El crédito fiscal por el cual se solicite la aclaración no haya sido pagado y el mismo derive de una sola resolución, sin que exista la posibilidad de que se acumulen diversos asuntos.

- c) Que no se haya emitido en contravención a las disposiciones fiscales.

III. En caso de que se hubiera iniciado el procedimiento administrativo de ejecución, no se haya notificado el avalúo.

IV. La finalidad de la solicitud sea someter a la consideración del Titular de la Unidad Administrativa que emitió la resolución, que se analicen hechos acontecidos con posterioridad a la determinación del crédito fiscal que modifican la situación fiscal del contribuyente respecto de las contribuciones o periodo revisado, o bien, se valoren pruebas que no pudieron ser exhibidas durante el procedimiento fiscalizador, por no contar con ellas, debido a una causa no imputable al contribuyente.

El Titular de la Unidad Administrativa que determinó el crédito fiscal analizará los argumentos y pruebas exhibidos por el contribuyente para acreditar la modificación de su situación fiscal o el cumplimiento de sus obligaciones fiscales para lo cual podrá:

- a) Requerir datos, informes o documentos adicionales que considere necesarios y que estén relacionados con los argumentos y hechos planteados en la solicitud de aclaración. Dicho requerimiento deberá ser atendido por el promovente en un plazo máximo de diez días contados a partir de aquél en que surta efectos la notificación del requerimiento, apercibido de que de no hacerlo dentro de dicho plazo, se le tendrá por desistido de la solicitud de aclaración correspondiente.

- b) Ordenar el trámite o desahogo de cualquier diligencia que permita constatar la veracidad de los hechos y pruebas sujetas a valoración.

La autoridad contará con un plazo de quince días para la emisión de la resolución que recaiga a la aclaración, contados a partir de que se agote el procedimiento a que se refiere el párrafo anterior.

La autoridad podrá, por única ocasión, modificar la resolución determinante del crédito en los rubros, conceptos, montos o contribuciones respecto de los cuales procedió la aclaración.

En caso de considerarse viable la solicitud de aclaración, la resolución que se emita surtirá sus efectos siempre que, el contribuyente realice el pago correspondiente en los plazos y términos que señale la autoridad.

Lo dispuesto en este Apartado no será aplicable tratándose de resoluciones en materia de comercio exterior en la que los bienes hubieran pasado a propiedad del Fisco Federal, ni tampoco tratándose de créditos fiscales vinculados a negativas de solicitudes de devolución.

Los contribuyentes que presenten las aclaraciones a que se refiere esta regla, podrán solicitar la suspensión del procedimiento administrativo de ejecución ante la autoridad recaudadora.

En términos del segundo párrafo del citado artículo 33-A del CFF, las resoluciones que deriven de los procedimientos previstos en esta regla no constituyen instancia, por lo que las mismas no podrán ser impugnadas por el contribuyente, ni será procedente la presentación de acuerdos conclusivos.

Lo dispuesto en esta regla no es aplicable tratándose de contribuyentes a los que se les haya aplicado la presunción establecida en el artículo 69-B del CFF, una vez que se haya publicado en el DOF y en el Portal del SAT el listado a que se refiere el tercer párrafo del citado artículo 69-B.

Nuevas Solicitudes de aclaración al SAT

| 253/CFF Solicitud de aclaración de las resoluciones que procedan en términos del artículo 41, fracción II del CFF |

| ¿Quiénes lo presentan?Personas físicas o morales. |

| ¿Dónde se presenta?En el Portal del SAT.

En una ADSC. |

| ¿Qué documento se obtiene?● Acuse de recibo y posteriormente, la respuesta electrónica a su solicitud de aclaración. |

| ¿Cuándo se presenta?Cuando se dé el supuesto. |

| Requisitos:Portal del SAT:

· Ingresar un caso de aclaración. · Adjuntar el acuse de recibo electrónico de la declaración correspondiente emitido por el SAT. · Adjuntar recibo bancario de pago de contribuciones federales generados por las instituciones de crédito autorizadas, en caso de que exista cantidad a pagar.

En una ADSC: · Presentar escrito libre ante la ADSC, adjuntando el acuse de recibo electrónico de la declaración correspondiente emitido por el SAT. · Adjuntar recibo bancario de pago de contribuciones federales generados por las instituciones de crédito autorizadas, en caso de que exista cantidad a pagar.

|

| Condiciones:Contar con Contraseña. |

| Información adicional:No aplica. |

| Disposiciones jurídicas aplicablesArts. 33-A, 41 CFF, Regla 2.12.12. RMF |

| 254/CFF Solicitud de aclaración de créditos fiscales firmes ante las autoridades fiscales |

| ¿Quiénes lo presentan?Personas físicas y morales . |

| ¿Dónde se presenta?En la Oficialía de Partes de la Administración General o Administración Desconcentrada que emitió la determinación del crédito fiscal, según corresponda. |

| ¿Qué documento se obtiene?Escrito libre sellado como acuse.

Posteriormente: Oficio de resolución. |

| ¿Cuándo se presenta?Una vez que la resolución determinante del crédito fiscal haya quedado firme, el crédito fiscal no hubiera sido pagado o en caso de haberse iniciado el procedimiento administrativo de ejecución, hasta antes de que se hubiera publicado la convocatoria de remate. |

| Requisitos:Escrito libre de aclaración en el que se manifieste bajo protesta de decir verdad todos y cada uno de los hechos y se exhiban pruebas, por los que se considera que su situación fiscal se modificó, o en su caso, cumplió con sus obligaciones fiscales, con posterioridad a la resolución en la que se determinó un crédito fiscal. |

| Condiciones:No aplica. |

| Información adicional:No aplica. |

| Disposiciones jurídicas aplicables:Arts. 33-A CFF, Regla 2.12.12. RMF. |

Fuente: SAT

Deja tu comentario